ORIENTAÇÃO

CONTRIBUIÇÃO

Compensação

Conheça os procedimentos para efetuar a compensação de contribuições previdenciárias

A

empresa ou equiparado que efetuar pagamento ou recolhimento indevido de contribuição

previdenciária, inclusive de encargos legais, ou que sofrer retenção

no ato da quitação da nota fiscal, da fatura ou do recibo de prestação

de serviços poderá solicitar restituição ou fazer a compensação

do respectivo valor no recolhimento de contribuição referente a períodos

subsequentes, e ainda ser ressarcida dos valores de quotas de salário-família

e salário-maternidade pagos a seus empregados.

Neste comentário, vamos analisar quais os procedimentos para compensar

créditos de contribuições previdenciárias.

Em próximos Fascículos, abordaremos também as normas para solicitar

a restituição e o reembolso de quotas de salário-família

e salário-maternidade.

1. COMPENSAÇÃO

Podemos definir que a compensação é o procedimento facultativo

pelo qual o sujeito passivo se ressarce de valor pago indevidamente, maior que

o devido ou em duplicidade, deduzindo-o das contribuições previdenciárias

devidas.

Em conformidade com a legislação, a empresa ou equiparado que apurar

crédito relativo às contribuições previdenciárias administradas

pela RFB – Secretaria da Receita Federal do Brasil, passível de restituição

ou de ressarcimento, poderá utilizá-lo na compensação de

contribuições previdenciárias a períodos subsequentes.

1.1. O QUE PODE SER COMPENSADO

Podem ser compensadas as seguintes contribuições previdenciárias:

– das empresas e equiparadas, incidentes sobre a remuneração

paga ou creditada aos segurados a seu serviço, bem como sobre o valor bruto

da nota fiscal ou fatura de prestação de serviços, relativamente

a serviços que lhes são prestados por cooperados por intermédio

de cooperativas de trabalho;

– dos trabalhadores, incidentes sobre seu salário-de-contribuição;

– instituídas a título de substituição;

– referentes à retenção de contribuições previdenciárias

na cessão de mão-de-obra e na empreitada;

– dos empregadores domésticos.

1.2.

CONDIÇÕES PARA COMPENSAÇÃO

Para efetuar a compensação, a empresa ou equiparada deverá estar

em situação regular relativa aos créditos constituídos por

meio de auto de infração ou notificação de lançamento,

aos parcelados e aos débitos declarados, considerando todos os seus estabelecimentos

e obras de construção civil, ressalvados os débitos cuja exigibilidade

esteja suspensa.

1.3.

MAIS DE UM ESTABELECIMENTO

O crédito decorrente de pagamento ou de recolhimento indevido poderá

ser utilizado entre os estabelecimentos da empresa, exceto obras de construção

civil, para compensação com contribuições previdenciárias

devidas.

1.4.

OBRA DE CONSTRUÇÃO CIVIL ENCERRADA OU SEM ATIVIDADE

Quando houver pagamento indevido relativo a obra de construção civil

encerrada ou sem atividade, a compensação poderá ser realizada

pelo estabelecimento responsável pelo faturamento da obra.

1.5.

DÉCIMO TERCEIRO SALÁRIO

Na GPS – Guia da Previdência Social relativa ao pagamento das contribuições

incidentes sobre o Décimo Terceiro Salário, poderão ser compensadas

importâncias que o contribuinte tenha recolhido indevidamente.

1.6.

LIMITE PARA COMPENSAÇÃO

A Medida Provisória 449/2008 revogou o dispositivo que limitava o valor

para efetuar a compensação na GPS.

Assim sendo, a compensação de crédito relativa às contribuições

previdenciárias poderá ser superior a 30% do valor das contribuições

devidas, em cada competência.

1.7.

DESCONTO INDEVIDO

A empresa ou equiparada poderá efetuar a compensação de valor

descontado indevidamente de sujeito passivo e efetivamente recolhido, desde

que seja precedida do ressarcimento ao sujeito passivo.

1.8.

SIMPLES NACIONAL E SIMPLES FEDERAL

É vedada a compensação de contribuições previdenciárias

com o valor recolhido indevidamente para o Simples Nacional, instituído

pela Lei Complementar 123/2006, e para o Simples, instituído pela Lei 9.317/96.

Isto significa dizer, por exemplo, que o valor recolhido a maior no DAS –

Documento de Arrecadação do Simples Nacional não poderá

ser compensado com contribuições previdenciárias devidas na GPS,

e vice-versa.

1.9.

INFORMAÇÃO NA GFIP/SEFIP

A compensação deverá ser informada em GFIP/SEFIP na competência

de sua efetivação.

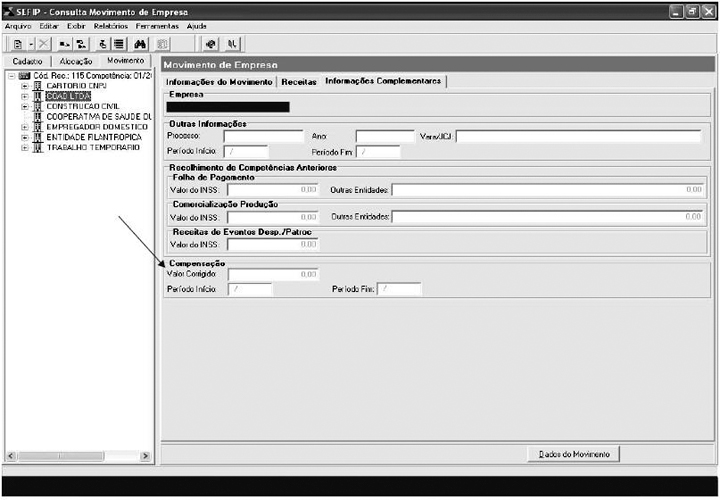

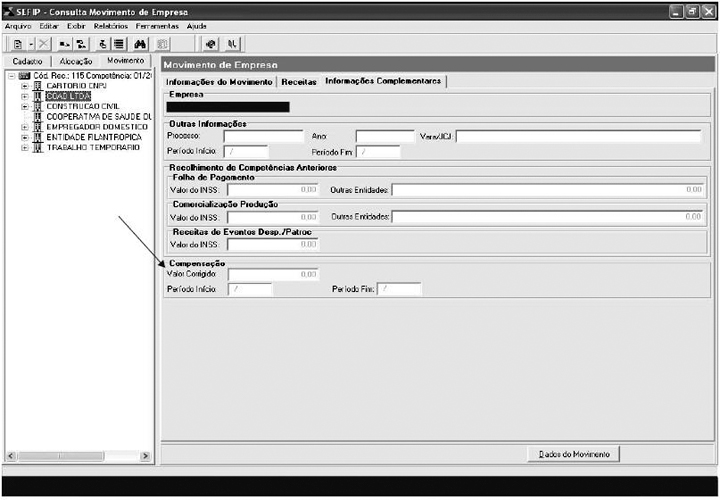

A seguir, apresentamos a tela do Programa SEFIP, onde deve ser feito o preenchimento:

a)

informar o valor corrigido a compensar, efetivamente abatido na GPS, na correspondente

competência;

b) declarar, também, o “Período Início e Fim” a que

se refere o valor a compensar. (Ex. o valor recolhido indevidamente na competência

de janeiro/2009 será preenchido no “Período Início”

como 01/2009 e no “Período Fim” como 01/2009).

Exemplo Prático:

– Valor das contribuições devidas à Previdência Social

(não inclui outras entidades e fundos) = R$ 12.000,00;

– Compensação de valor recolhido indevidamente (já atualizado) =

R$ 8.000,00.

Quando o empregador/contribuinte informar o valor de R$ 8.000,00 no campo

Compensação, no momento do fechamento o SEFIP abrirá uma tela

alertando para a informação superior ao limite de 30% e solicitando

a confirmação ou não do valor informado.

Ao escolher a opção “não” (não confirma o valor

de 30%), o SEFIP interrompe o fechamento, devendo o empregador/contribuinte

retornar ao campo Compensação e informá-lo corretamente, ou seja,

com o valor de R$ 3.600,00 (30% de R$ 12.000,00).

Observação:

Cabe ressaltar que com a edição da Medida Provisória 449/2008,

vigente a partir de 4-12-2008, o limite de compensação de 30% foi

extinto, ou seja, no preenchimento do SEFIP deve ser sinalizada a opção

“sim” para confirmar que pode ser ultrapassado o mencionado limite.

1.10. COMPENSAÇÃO INDEVIDA

A empresa ou equiparada que efetuar compensação de forma indevida

terá que efetuar o recolhimento do valor compensado, acrescido de juros

e multa de mora devidos.

Caso a compensação indevida decorra de informação incorreta

em GFIP/SEFIP, deverá ser apresentada declaração retificadora.

1.10.1.

Multa

Na hipótese de compensação indevida, quando se comprove falsidade

da declaração apresentada pela empresa ou equiparada, o contribuinte

estará sujeito à multa isolada de 75%, aplicada em dobro, e terá

como base de cálculo o valor total do débito indevidamente compensado.

1.11.

OUTRAS ENTIDADES E FUNDOS

É vedada a compensação pela empresa ou equiparada das contribuições

destinadas a outras entidades ou fundos (SESC, SENAC, SESI, SENAI, etc), lançadas

no Campo 9 da GPS.

2.

RETENÇÃO DE 11% NA CESSÃO DE MÃO-DE-OBRA E NA EMPREITADA

A legislação estabelece que a empresa contratante de serviços

prestados mediante cessão de mão-de-obra ou empreitada, inclusive

em regime de trabalho temporário, deve reter 11% do valor bruto da nota

fiscal, da fatura ou do recibo de prestação de serviços e recolher

a Previdência Social a importância retida, em documento de arrecadação

identificado com a denominação social e o CNPJ da empresa contratada.

Quando a atividade dos segurados na empresa contratante for exercida em condições

especiais que prejudiquem a saúde ou integridade física destes, de

forma a possibilitar a concessão de aposentadoria especial após 15,

20 ou 25 anos de trabalho, o percentual da retenção aplicado sobre

o valor dos serviços prestados por estes segurados, desde 1-4-2003, deve

ser acrescido de 4%, 3% ou 2%, respectivamente, perfazendo o total de 15%, 14%

ou 13%.

2.1. SIMPLES FEDERAL

No caso de empresa optante pelo Simples Federal (Lei 9.317/96), aos valores

de contribuições previdenciárias retidos indevidamente no período

de 1-1-2000 a 31-8-2002, em que não havia a obrigação da retenção,

serão aplicadas as disposições que tratam da restituição

ou da compensação de contribuições previdenciárias

disciplinadas pela RFB.

3. COMPENSAÇÃO DA RETENÇÃO DE 11%

A empresa prestadora de serviços que sofreu a retenção mencionada

no item 2 no ato da quitação da nota fiscal, da fatura ou do recibo

de prestação de serviços, poderá compensar o valor retido

quando do recolhimento das contribuições previdenciárias, inclusive

as devidas em decorrência do Décimo Terceiro Salário, desde que

a retenção esteja:

• declarada em GFIP na competência da emissão da nota fiscal,

da fatura ou do recibo de prestação de serviços; e,

• destacada na nota fiscal, na fatura ou no recibo de prestação

de serviços ou que a contratante tenha efetuado o recolhimento desse valor.

3.1. OUTRAS ENTIDADES E FUNDOS

A compensação da retenção somente poderá ser efetuada

com as contribuições previdenciárias, ou seja, o valor constante

do “Campo 6” da GPS, não podendo absorver contribuições

destinadas a outras entidades ou fundos, lançadas no “Campo 9”,

as quais deverão ser recolhidas integralmente pelo sujeito passivo.

3.2. COMPETÊNCIA DA EMISSÃO DA NOTA

Para fins de compensação da importância retida, será considerada

como competência da retenção o mês da emissão da nota

fiscal, da fatura ou do recibo de prestação de serviços.

3.3. COMPETÊNCIAS SUBSEQUENTES

O saldo remanescente em favor do sujeito passivo poderá ser compensado

nas competências subsequentes, devendo ser declarada em GFIP/SEFIP na competência

de sua efetivação.

3.4.

ESTABELECIMENTO QUE SOFREU A RETENÇÃO

A compensação do valor retido somente poderá ser feita pelo estabelecimento

que sofreu a retenção.

3.5. OBRA DE CONSTRUÇÃO CIVIL

A compensação dos valores retidos, nos casos de obra de construção

civil mediante empreitada total, só poderá ser realizada na matrícula

CEI – Cadastro Específico do INSS da obra para a qual foi efetuada

a retenção.

Define-se como empreitada total, quando o contrato for celebrado exclusivamente

com empresa construtora que assume a responsabilidade direta pela execução

de todos os serviços necessários à realização da obra,

compreendidos em todos os projetos a ela inerentes, com ou sem fornecimento

de material, inclusive quanto ao cadastro do CEI junto ao INSS.

3.5.1.

Compensação de Saldo de Retenção

No caso de obra de construção civil, é admitida a compensação

de saldo de retenção com as contribuições referentes ao

estabelecimento responsável pelo faturamento da obra.

3.6.

INFORMAÇÃO NA GFIP/SEFIP

A informação da compensação dos valores retidos deve ser

prestada relativamente ao estabelecimento ou à obra da empresa que sofreu

a retenção, devidamente separada por cada tomador ou obra.

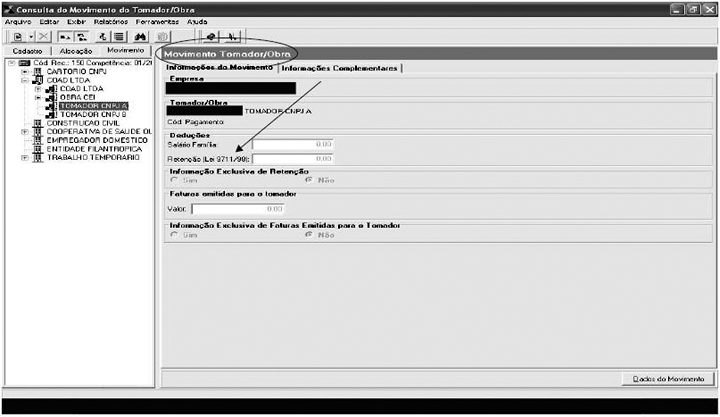

Veja, a seguir, a tela do Programa SEFIP onde deve ser feito o preenchimento:

a)

O valor da retenção sofrida em dezembro pode ser compensado nas contribuições

devidas para a competência 13, devendo o valor efetivamente abatido ser

informado na GFIP/SEFIP da competência 13, no campo “Retenção

(Lei 9711/98)”;

b) O saldo credor a abater deve ser informado no movimento da competência

12, também, no campo “Retenção (Lei 9711/98)”.

Exemplo:

A empresa “A” sofreu retenções no valor total de R$ 7.000,00

durante o mês de dezembro.

• Na GPS da competência 13, abateu R$ 2.000,00; e,

• Na GPS da competência 12, abateu R$ 5.000,00.

A empresa “A” deve informar a GFIP/SEFIP da seguinte forma:

• Na competência 12 o campo “Retenção (Lei 9711/98)”,

deve ser preenchido com R$ 5.000,00;

• Já na competência 13 o campo “Retenção (Lei

9711/98)”, os R$ 2.000,00.

4.

ATUALIZAÇÃO DOS CRÉDITOS

O crédito relativo a tributos administrados pela RFB, passíveis de

restituição, será compensado com o acréscimo de juros SELIC

para títulos federais, acumulados mensalmente, e de juros de 1% no mês

em que for efetivada a compensação na GFIP/SEFIP.

No cálculo dos juros compensatórios, será observado como termo

inicial de incidência:

a) na hipótese de pagamento indevido ou a maior de contribuições

previdenciárias e contribuições recolhidas para outras entidades

ou fundos, o mês subsequente ao do pagamento;

b) na hipótese de crédito referente à retenção na cessão

de mão-de-obra e na empreitada, no mês subsequente ao da emissão

da nota fiscal, da fatura ou do recibo de prestação de serviços;

c) na hipótese de reembolso, o mês subsequente ao pagamento do salário-família

ou do salário-maternidade.

As quantias pagas indevidamente a título de multa de mora ou de ofício,

inclusive multa isolada, e de juros moratórios decorrentes de obrigações

tributárias relativas aos tributos administrados pela RFB também serão

restituídas ou compensadas com o acréscimo dos juros compensatórios

mencionados anteriormente.

5. PRESCRIÇÃO

O direito de realizar a compensação extingue-se em cinco anos contados

do dia seguinte:

– do recolhimento ou do pagamento indevido;

– em que se tornar definitiva a decisão administrativa ou transitar

em julgado a decisão judicial que tenha reformado, anulado ou revogado

a decisão condenatória.

FUNDAMENTAÇÃO LEGAL: Lei 5.172, de 25-10-66 – Código Tributário Nacional (Portal COAD); Lei 8.212, de 24-7-91 (Portal COAD); Medida Provisória 449 de, 3-12-2008 (Fascículo 49/2008); Instrução Normativa 3 SRP, de 15-7-2005 (Portal COAD); Instrução Normativa 900 RFB, de 30-12-2008 (Fascículo 02/2009).